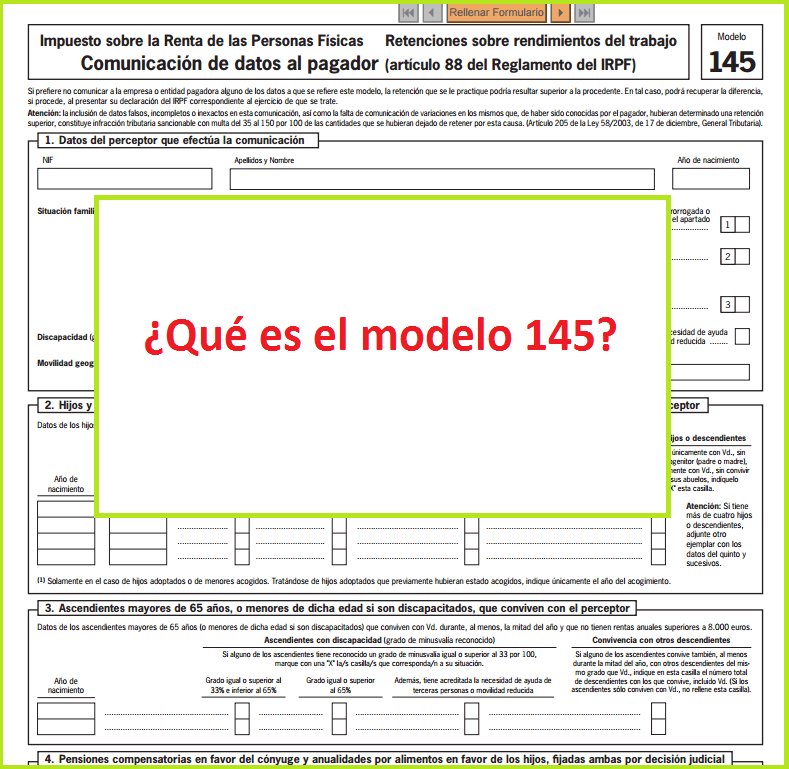

El modelo 145 del IRPF es un impreso en el que van a recogerse todos los datos relativos a las circunstancias personales del trabajador, con la finalidad de que el pagador, que suele ser el empresario, pueda calcular la retención que le será aplicable en función de la información que le ha facilitado. A continuación, te mostramos en qué consiste y cuáles son los datos que deben proporcionarse.

Índice del artículo

1. ¿Qué es el modelo 145?

El modelo 145 es el impreso mediante el cual las personas obligadas a presentar la declaración de la renta ponen en conocimiento de su pagador (el empresario, normalmente) sus datos personales o familiares, o notifican las posibles variaciones que pudieran haber sufrido. El modelo 145 deberá presentarse en los siguientes casos:

- Para comunicar los datos personales, tales como el NIF, su nombre y apellidos, su situación familiar (si es casado, viudo…) etc.

- Cuando tenga hijos u otros descendientes que menores de 25 años, o mayores de 25 años que sufran algún tipo de discapacidad y estén conviviendo con él. En este caso deben indicarse las fechas de nacimiento o adopción y como hemos indicado, cuál es la discapacidad que poseen los hijos mayores de 25 años.

- Cuando convivan con él sus padres u otros ascendientes mayores de 65 años, o menores de esta edad si son personas con discapacidad. Indicará principalmente también, el año de nacimiento y si sufren algún tipo de discapacidad.

- Si está obligado al pago de alguna pensión compensatoria a favor del cónyuge o pensión por alimentos a favor de sus hijos, las cuales deben haber sido reconocidas por sentencia judicial.

- Si está pagando con financiación ajena la compra o rehabilitación de su vivienda habitual, con derecho a deducción en el IRPF. Este apartado sólo lo rellenarán los que hayan comprado su vivienda habitual o pagado por obras de rehabilitación antes del 1 de enero de 2013.

2. ¿Quiénes están obligados a realizar la Declaración de la Renta?

Estarán obligadas a presentar la declaración de la renta:

- Las personas físicas que tengan su residencia habitual en territorio español.

- Las personas físicas que tuviesen su residencia habitual en el extranjero, en determinadas circunstancias.

Existen una serie de excepciones a esta norma general, siendo la principal que no tendrán que presentar la declaración de la renta las personas físicas 2015 aquellas personas que hayan obtenido rentas inferiores a 22.000 euros brutos anuales de un solo pagador durante el año 2014, aunque pueden presentarla si así lo desean, puesto que el resultado puede ser a devolver.

3. ¿Tenemos la obligación de comunicar todos los datos al empresario?

El contribuyente no está obligado a comunicar todos los datos al empresario, pero en el caso de que no comunicara alguno de ellos, la cantidad a retener en relación al IRPF podría ser superior a la que realmente corresponde y por ello no es aconsejable. No obstante, puede recuperarse la diferencia, presentando la declaración de la renta correspondiente al ejercicio de que se trate.

4. ¿Y si nos equivocamos en algunos datos?

Hay que prestar especial atención de no incluir datos falsos, incompletos o inexactos, o a no comunicar la variación de los datos ya que podría tener lugar a una infracción tributaria, correspondiente a una multa del 35% al 150% de las cantidades que no nos hayan retenido por haber cometido este error. Es decir, se impondrá multa cuando el fallo en un dato suponga un beneficio para el contribuyente, porque se le ha retenido una cantidad inferior a la que corresponde.

5. ¿Cómo descargar el modelo 145?

La comunicación de datos a través del modelo 145 no puede realizarse por vía electrónica debido a las características específicas del mismo, ya que el trabajador deberá presentarlo directamente a la persona encargada de pagar sus retribuciones, puesto que es ella quien debe aplicar las correspondientes retenciones.

De este modo, el interesado deberá descargar el modelo 145, cumplimentarlo debidamente y hacerle entrega a su pagador. Puede descargar el modelo 145 desde aquí.

6. ¿Dónde hay que presentar el modelo 145?

Debemos presentar el formulario del Modelo 145 debidamente cumplimentado ante el empresario o la persona encargada de nuestras retribuciones (el pagador). Por tanto, no hay que presentarlo ante la Agencia Tributaria, aunque el empresario o pagador deberá conservar una copia del mismo a disposición de la misma.

7. ¿Cuándo debemos presentarlo?

Deberemos presentar el modelo 145 antes del primer día de cada año natural o al inicio del contrato. No tendremos que volver a comunicar los datos al pagador en cada nuevo ejercicio, siempre y cuando no hayan variado sus circunstancias personales y familiares.

Cuando sus datos hayan variado a lo largo del año, y por esto nos retengan una cantidad menor, podrás comunicarlo al empresario. Tendrá efectos a partir de ese momento, siempre y cuando queden, al menos, cinco días para la preparación de la siguiente nómina.

Cuando la variación de datos suponga que nos retengan una cantidad mayor, deberá ser comunicado en el plazo de diez días desde que se produzca la variación, y se tendrá en cuenta en la siguiente nómina, siempre que queden al menos cinco días para su preparación.

Deberán comunicarse al empresario las variaciones sufridas en relación a alguno de los siguientes casos:

| Cuando por sentencia judicial el trabajador deje de estar obligado al pago de una pensión compensatoria a su cónyuge o por alimentos a sus hijos. |

| También deberemos presentarlo si a lo largo del año natural el cónyuge haya conseguido unas rentas superiores a 1.500 euros anuales, sin incluir las exentas. |

| Si varía el número o circunstancias de sus ascendientes, de manera que disminuya el mínimo personal y familiar que se tiene en cuenta para calcular la retención. |

| Cuando dejen de pagarse cantidades para la compra o rehabilitación de su vivienda habitual utilizando financiación ajena. |

| Igualmente deberemos informar al pagador cuando habiendo comunicado que estamos pagando cantidades para la compra o rehabilitación de la vivienda habitual y la percepción de rentas por dos o más trabajos, obtengamos una cantidad total superior a 33.007,2 euros anuales o a 22.000 euros anuales en determinados casos. |

| Cuando, habiendo optado por el régimen especial aplicable a los trabajadores desplazados a territorio español no haya sido posible incluirse dentro de él por no cumplir alguno de los requisitos. |