Una de las declaraciones que tiene que presentar todos los años el empresario en Hacienda es el modelo 347. A través de este documento informa de las operaciones realizadas con terceros (clientes y proveedores) por un importe superior a 3.005,06 euros.

Índice del artículo

1. Qué es el modelo 347

Es una declaración anual en la que el empresario informa a la Agencia Tributaria de las operaciones que ha realizado con terceros por una cantidad de al menos 3.005,06 euros, a lo largo del año natural. Estos terceros pueden ser clientes o proveedores. También se incluyen los pagos en metálico con ellos por más de 6.000 euros.

Es obligatorio presentar esta declaración todos los años, y tiene que hacerse a lo largo del mes de febrero.

Se separará la información por trimestres, novedad que se introdujo para que Hacienda pudiera tener más información y controlar mejor las declaraciones trimestrales del IVA. En cada trimestre vamos a reflejar la cantidad de compras y ventas de bienes y servicios.

2. Obligados a su presentación

Tienen que presentar el modelo 347 las siguientes personas o entidades:

- Personas físicas y personas jurídicas, sean públicas o privadas, así como las entidades que se encuentren en régimen de atribución de rentas (es decir, entidades que aunque no sean personas jurídicas propiamente dichas, ganan ingresos realizando una actividad económica) y que lleven a cabo actividades empresariales o profesionales.

- Entidades públicas que concedan subvenciones, auxilios o ayudas.

- Las sociedades, asociaciones, colegios profesionales y otros tipos de entidades que realicen cobros por cuenta de sus socios, asociados o colegiados, de honorarios profesionales o de derechos que surjan por la propiedad intelectual, los derechos de autor u otros.

Desde 2014 también tienen que presentar el modelo 347 las comunidades en régimen de propiedad horizontal, esto quiere decir que tendrán que presentarlo las comunidades de vecinos directamente o los administradores de fincas en su lugar, que habrán tenido que registrar las facturas recibidas por los proveedores, y las emitidas a los propietarios.

3. Exentos

Las personas o entidades siguientes no tienen que presentar el modelo 347 por lo que estarán exentas de presentarlo:

- Empresas que realizan su actividad empresarial o profesional en España, pero que no tienen su sede, un establecimiento permanente o su domicilio fiscal en territorio español. Si son entidades en régimen de atribución de rentas creadas en el extranjero, estarán exentas las que no tengan presencia alguna en territorio español

- Algunos profesionales: las entidades y personas físicas en atribución de rentas en el IRPF por las actividades económicas que ya se hayan declarado en este impuesto (mediante el método de estimación objetiva), y en el IVA de regímenes especiales o de la pesca, agricultura o ganadería o del recargo de equivalencia, salvo las operaciones que emitan factura o estén excluidas de estos regímenes.

- Los que no superen los 3.005,06 euros en operaciones con terceros durante el año natural.

- Los que sólo hayan realizado operaciones excluidas por la ley del deber de declaración.

- Los que deban informar por las operaciones incluidas en los libros de registros del IVA.

4. Operaciones a registrar

No todas las operaciones con terceros que superen los 3.005,06 euros tienen que registrarse, sino únicamente las siguientes:

- Entregas y compras de bienes, operaciones habituales o que no sean típicas.

- Prestación y compra de servicios, operaciones habituales o que no sean típicas.

- Subvenciones y ayudas que no se reembolsen.

- Operaciones inmobiliarias.

- Operaciones de entidades aseguradoras.

- Anticipos de clientes y a proveedores.

5. ¿Qué ocurre si no se presenta el modelo 347?

Si estando obligados a presentar el modelo 347 no lo hacemos, o no incluimos algunos datos, la Agencia Tributaria nos impondrá una sanción, que consistirá en 20 euros por cada dato o conjunto de datos que no hayamos puesto, con un mínimo de 300 euros de multa y un máximo de 20.000 euros.

6. Cómo rellenar el modelo 347 paso a paso

El modelo 347 deberá cumplimentarse a través de la Sede Electrónica de la Agencia Tributaria salvo en determinados casos.

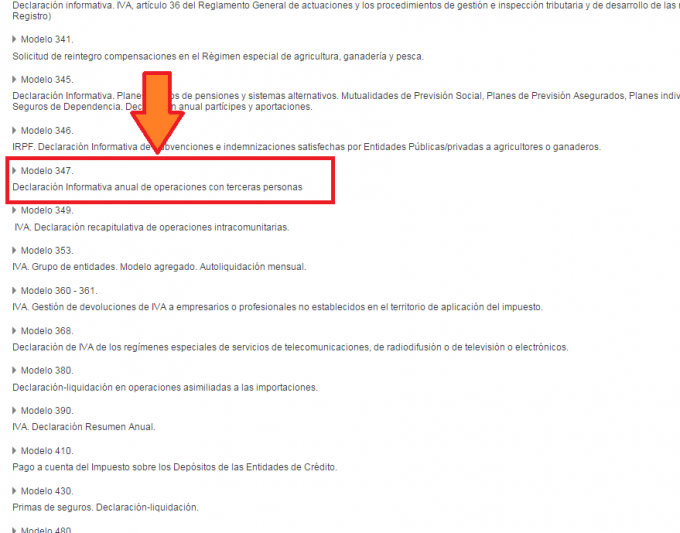

Una vez accedamos a la Sede Electrónica de la AEAT, en medio de la página, pincharemos en “Presentar y consultar declaraciones”, dentro del apartado “Trámites destacados” tal y como se muestra en la imagen superior.

A continuación se mostrará una relación de formularios. Deberemos pinchar en el modelo 347. Es importante recordar que para proceder a la presentación telemática será imprescindible disponer de certificado digital o DNI electrónico.

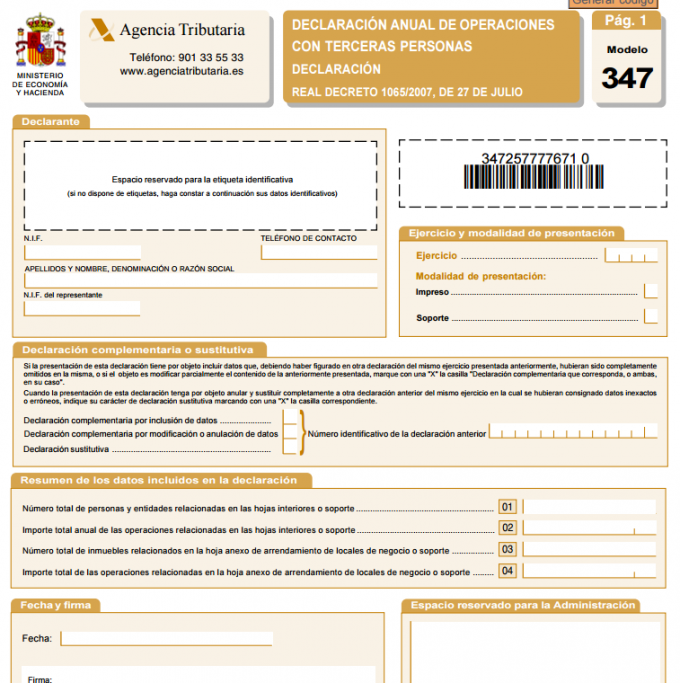

Ahora, para rellenar el modelo, deberemos cumplimentar la información que se detalla a continuación:

Página 1: Resumen de datos

- Declarante y ejercicio: donde pondremos el año de ejercicio, nombre y apellidos (si no somos autónomos pondremos el nombre de la empresa), el NIF y número de contacto.

- Declaración complementaria o sustitutiva: este apartado está para corregir el anterior si nos hemos equivocado en algo.

- Resumen de los datos incluidos en la declaración: donde resumiremos los datos que vamos a poner en las dos siguientes páginas.

- Fecha y firma.

Página 2: Relación de declarados

- Datos identificativos: NIF y el año de ejercicio

- Declarados: son datos de los clientes y los proveedores, como sus NIF o los de sus representantes legales si son menores de edad, nombre o razón social, provincia, país y demás datos que aparecen

Página 3: Relación de inmuebles

Finalmente, deberemos cumplimentar la página 3 que hace referencia a los inmuebles que tengamos arrendados.

En primer lugar, indicaremos nuevamente nuestro NIF y el año de ejercicio.

Posterioremente se facilitarán los datos relativos a locales de negocio alquilados por una cantidad superior anual a 3.005,06 euros. Tenemos que poner la dirección del local además de facilitar la información siguiente:

- NIF del arrendatario.

- Nombre comercial.

- Importe anual del alquiler.

- Referencia catastral del inmueble.

- Ubicación del inmueble, señalando si está en País Vasco o Navarra.

- Dirección completa del local.