El modelo 303 es el impreso oficial destinado a facilitar a la Agencia Tributaria los datos relativos al Impuesto sobre el Valor Añadido (IVA) de las operaciones realizadas por empresas y autónomos. Veamos en qué consiste exactamente y cómo debemos rellenarlo correctamente.

Índice del artículo

1. ¿Qué es el modelo 303?

El modelo 303 es el formulario que tienen que rellenar y presentar ante la Agencia Tributaria todos los autónomos y empresas que tengan que comunicar los resultados sobre el IVA de las operaciones que lleven a cabo (a favor o en contra), es decir, todos aquellos que realicen una actividad económica. A través de él se calcula cuál es la cantidad que han de ingresar obligatoriamente a la Hacienda Pública, o bien la que le ha de ser devuelta o compensada por ésta.

2. ¿Qué es el IVA?

El IVA no es más que un impuesto de los llamados indirectos, cuyo pago lo realiza el consumidor final, es decir, la persona o la organización que realmente usa un determinado producto o servicio. El empresario actúa en este caso como un “recaudador” que retendría el IVA que paga el consumidor final y luego se lo entregaría a Hacienda.

Existen tres tipos de IVA:

- El IVA General, que tributa al 21%

- El IVA Reducido, que tributa Al 10%

- El IVA Superreducido, que tributa al 4%

3. ¿Quiénes están obligados a presentar el modelo 303?

Están obligados a su presentación:

- Todos las sociedades civiles, comunidades de bienes y autónomos que hayan optado por el Régimen General del IVA en el momento en el que iniciaron sus actividades. a

- Todas las sociedades mercantiles.

Deberá ser presentado independientemente del resultado de la declaración, ya sea a ingresar, a devolver, a compensar o sin actividad.

No están obligados a su presentación:

- Las empresas que coticen en el Régimen Simplificado de IVA (el conocido como “por módulos”).

- Las empresas que coticen en el Régimen de Recargo de Equivalencia.

- También exentas aquellas empresas que se dediquen a alguna actividad de las recogidas en el artículo 20 de la Ley del IVA, relativos a servicios de asistencia médica o social, actividades de seguros, etc.

4. Cómo descargar y presentar el modelo 303

A la hora de confeccionar y presentar el modelo 303, tendremos que descargarlo accediendo a la Sede Electrónica de la Agencia Tributaria. Una vez en ella, podemos hacerlo de dos formas:

A. En papel

Para ello pincharemos en la opción “Si desea imprimir el modelo para su presentación en papel”. Nos encontraremos dos formularios distintos, uno para quienes estén acogidos al Régimen General y otro para quienes estén acogidos al Régimen Simplificado.

Cuando pinchemos sobre el formulario se nos generará el modelo 303 en PDF para su presentación en papel. Además deberá tenerse en cuenta lo siguiente:

- Si el resultado es “a ingresar” entregaremos el impreso 303 en las entidades colaboradoras, o sea en los bancos y cajas.

- Si el resultado es “a compensar” o “sin actividad” en las oficinas de la Agencia Tributaria.

- Si el resultado es “a devolver”, en cualquiera de ellos.

B. De forma electrónica

Deberemos pinchar en la opción “Si desea confeccionar y presentar el modelo de forma electrónica”. Igualmente tendremos que indicar si estamos acogidos al Régimen General o al Régimen Simplificado.

La presentación de este modelo se realizará de forma electrónica mediante certificado electrónico o con Cl@ve PIN.

Lo habitual será presentar el modelo 303 una vez al trimestre. En algunos casos se presentará una vez al mes dependiendo del tamaño de la empresa y del importe que se facture o bien si decidimos incluirnos en el Régimen de devolución mensual del IVA.

El funcionamiento del modelo 303 es bastante sencillo y la información que debemos incluir en él es bastante escasa. Deberemos ampliarla cuando presentemos el modelo 390 de resumen anual.

En líneas generales, se trata de que autónomos y empresarios recopilen todas las facturas que han emitido con el IVA que figure en las mismas, el llamado IVA repercutido (el que cobran por los servicios prestados o por los bienes vendidos tanto a las empresas como a los consumidores finales). Se realiza la suma de todas ellas y a la cantidad que resulte se le resta el IVA soportado (el que deben pagar por los bienes servicios que contratan para desarrollar su actividad).

Cuando el resultado de la suma sea positivo, habremos cobrado más IVA del gastado y por tanto nos dará una cantidad a ingresar. Si fuese negativo, habremos pagado más IVA del cobrado, con lo que la cantidad resultante podrá compensarse o bien acumularse a otros resultados negativos posteriores. Será en la liquidación que se lleve a cabo en el cuarto trimestre cuando podamos decidir que nos devuelvan el IVA acumulado o reservarlo para que se compense en el ejercicio siguiente.

5. Plazos de presentación del modelo 303

Los plazos de presentación del modelo 303 son los siguientes:

| Primer trimestre: | Del 1 al 20 de abril |

| Segundo trimestre | Del 1 al 20 de julio |

| Tercer trimestre | Del 1 al 20 de octubre |

| Cuarto trimestre | Del 1 al 30 de enero del año siguiente al ejercicio, cuando la liquidación corresponda al último trimestre del año. En este caso, tiene que presentarse también el resumen anual a través del modelo 390. |

Además deberán tenerse en cuenta las siguientes cuestiones importantes en relación a la presentación del modelo:

- Si el pago está domiciliado, deberemos presentarlo 5 días antes.

- En los casos en los que el último día del plazo sea sábado, domingo o festivo, el plazo se ampliará hasta el siguiente día hábil.

6. Cómo rellenar el modelo 303

Como ya hemos dicho, rellenar el modelo 303 es fácil, sólo hay que seguir unos sencillos pasos que os vamos a indicar a continuación.

El modelo 303 se compone de 8 apartados (cada uno con sus casillas correspondientes):

- Identificación

- Devengo

- Liquidación

- Compensación

- Sin actividad

- Devolución

- Ingreso

- Complementaria

A continuación vamos a explicar paso a paso cómo deberemos rellenar correctamente todos los apartados:

1. Identificación

En este apartado deberemos incluir la información siguiente:

- NIF o CIF del empresario.

- Nombre y apellidos o bien la razón social.

- Aparte deberemos indicar si estamos inscritos en el Registro de Devolución Mensual del IVA o si estamos autorizados a presentación conjunta además de indicar de si concurre alguna de las situaciones que se describen tal y como vemos en la imagen.

2. Devengo

Aquí debemos indicar cuál es el período que estamos autoliquidando. Para ello introduciremos:

- Ejercicio (las 4 cifras del año)

- Período (trimestral o mensual). En el caso de que sea trimestral señalaremos de la siguiente manera: 1T correspondería al primer trimestre, 2T al segundo y así con los 4 trimestres y cuando sea mensual señalaremos el mes que estemos liquidando con dos cifras, de tal forma que 01 sería enero, 02 febrero y así con los 12 meses.

En relación al punto 3 correspondiente a la liquidación deberemos cumplimentarlo siguiendo los pasos siguientes:

3. Liquidación

En este apartado deberemos prestar especial atención, pues tendremos que indicar :

- El IVA devengado (cobrado) en las operaciones de ventas o de adquisiciones intracomunitarias.

- El IVA soportado (pagado) por los bienes o servicios que se contratan para desarrollar la actividad.

Hay que tener en cuenta que en el modelo 303 aparecen dos casillas cada vez que tengamos que incluir un importe. En la primera pondremos la parte entera del número y en la segunda la parte de los decimales.

IVA devengado

En este apartado tendremos que introducir todos los datos relacionados con el IVA que hemos devengado (es decir cobrado) en las facturas a nuestros clientes.

En la mayoría de las ocasiones sólo aplicaremos un tipo de IVA y perteneceremos al Régimen General.

En la casilla 01 pondremos la suma de los importes de las facturas.

En la casilla 02 pondremos el tipo de IVA que se les aplica.

En la casilla 03 pondremos la cuota resultante de aplicar a los importes su tipo de IVA correspondiente.

Si hemos aplicado otros tipos de IVA utilizaremos las demás filas que aparecen en el apartado, de la misma forma que ya hemos descrito.

El resto de las casillas las rellenaremos cuando hayamos llevado a cabo “adquisiciones intracomunitarias de bienes y servicios” o si has facturado a clientes que se encuentren en el Régimen Especial de Equivalencia.

En la casilla 27 pondremos el resultado de sumar toda la columna superior.

IVA deducible

En este apartado tendremos que introducir todos los datos relacionados con IVA que hayamos pagado en nuestros gastos deducibles (los relacionados con nuestra actividad).

Distinguiremos 3 tipos de operaciones:

- Operaciones interiores, cuando el proveedor es español.

- Operaciones intracomunitarias, cuando el proveedor es de otro país pero que esté dentro de la Unión Europea.

- Importaciones, cuando el proveedor es de otro país pero de fuera de la Unión Europea.

Las operaciones más realizadas son las interiores, que corresponden a las casillas 28 a 31, que rellenaremos diferenciando entre gastos corrientes y los bienes de inversión.

Resultado

En este apartado vamos a obtener el resultado final de la declaración:

- En la casilla 64 introduciremos el resultado de sumar las casillas 46 y 58.

- En la casilla 65 introduciremos el porcentaje de IVA asignado al Estado. Si estamos tributando en los territorios forales del País Vasco o Navarra, pondremos el porcentaje total que hayamos realizado en el resto del territorio. Si tributamos en cualquier otro lugar de España, pondremos el 100%.

- En la casilla 66 aplicaremos el porcentaje sobre la casilla 64.

- En la casilla 67 pondremos las cantidades a compensar que tengamos pendientes de operaciones anteriores, si es que las tenemos.

- En la casilla 69 pondremos el resultado de: 66+77-67+68.

- Para terminar, la casilla71=69-70, lo que nos dará el resultado de la liquidación.

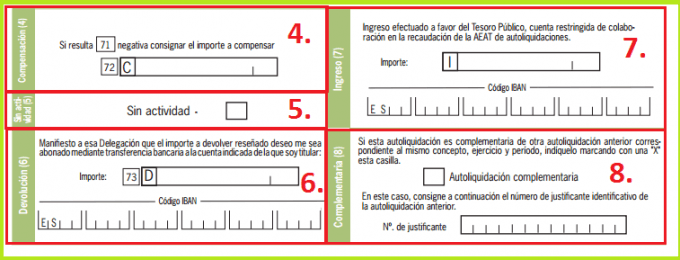

4. Compensación

Sólo lo rellenaremos en el caso de que el resultado de la casilla 71 y por tanto de la liquidación sea negativo y nuestra intención sea solicitar que se compense con los resultados de los próximos períodos. Introduciremos el importe en la casilla 72.

5. Sin actividad

Marcaremos esta casilla en el caso de que la empresa no haya tenido actividad durante el período que se está liquidando.

6. Devolución

Cuando el resultado de la liquidación, o sea el de la casilla 71 sea negativo y si estamos en el cuarto trimestre del año, podremos solicitar a la Agencia Tributaria que nos devuelva su importe. Para ello es necesario incluir todos los números de la cuenta bancaria en la que queramos que nos realicen la devolución.

7. Ingreso

Cuando el resultado de la liquidación, o sea el de la casilla 71 sea positivo, tendremos que incluir igualmente todos los números de la cuenta bancaria a través de la cual vayamos a realizar el pago.

8. Complementaria

En el caso de que tengamos que presentar una declaración complementaria a otra presentada con anterioridad, respecto del mismo modelo y período, tendremos que marcar la casilla de Autoliquidación complementaria e incluir el número de justificante de la declaración anterior.